Wind统计表明,截至今年8月19日,按成立日期统计,年内新成立基金规模已突破2万亿份关口。今年来新成立基金数量为1117只,发行总规模已达到20031.74亿份。就现有情形来看,全年新基金发行还剩下四个多月的发行窗口期,这意味着继去年创纪录的3.14万亿元之后,公募行业又将迎来一个丰收年。

仅以8月19日为认购起始日统计,9月30日之前还有53只基金明确了发行档期。也就是说,包括正处在发行期的159只基金在内,在今年三季度剩下的时间里,基金发行数量将达到212只。

不过,新经济e线注意到,不同于去年的是,新基金发行的天平正越来越倾向于权益类产品,并对认购资金形成了虹吸效应。相比之下,债基份额正不断被蚕食,市场占比出现骤降。

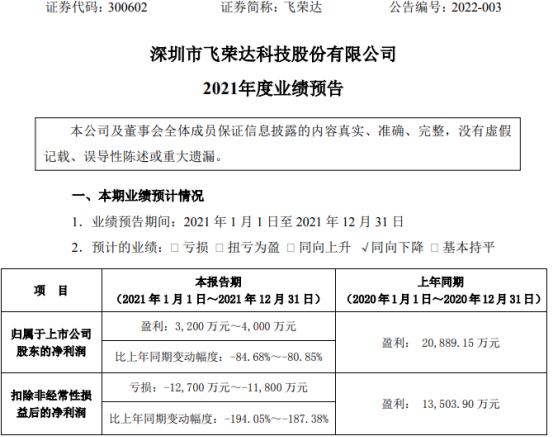

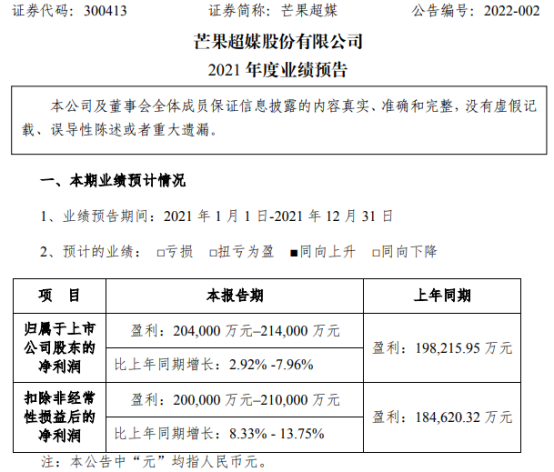

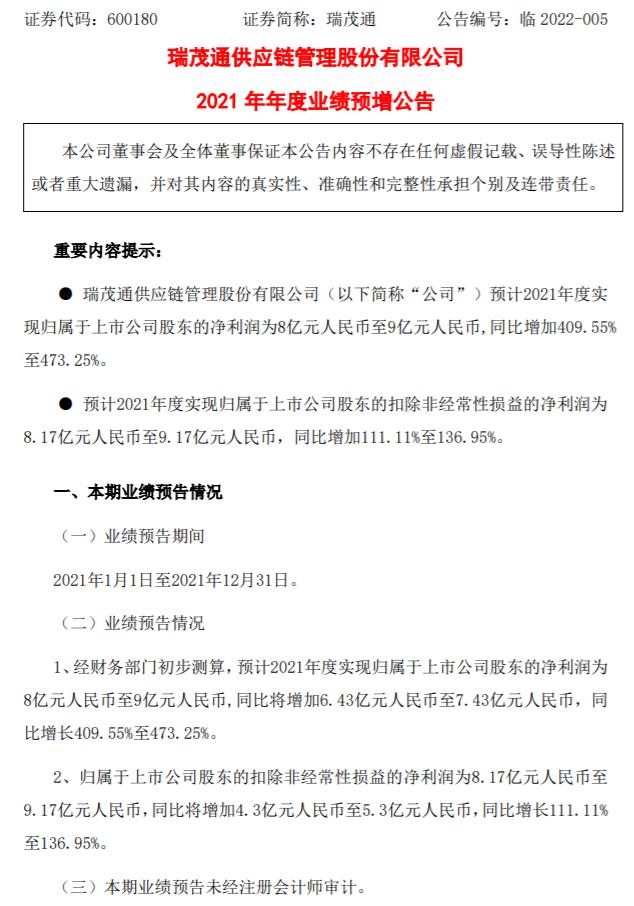

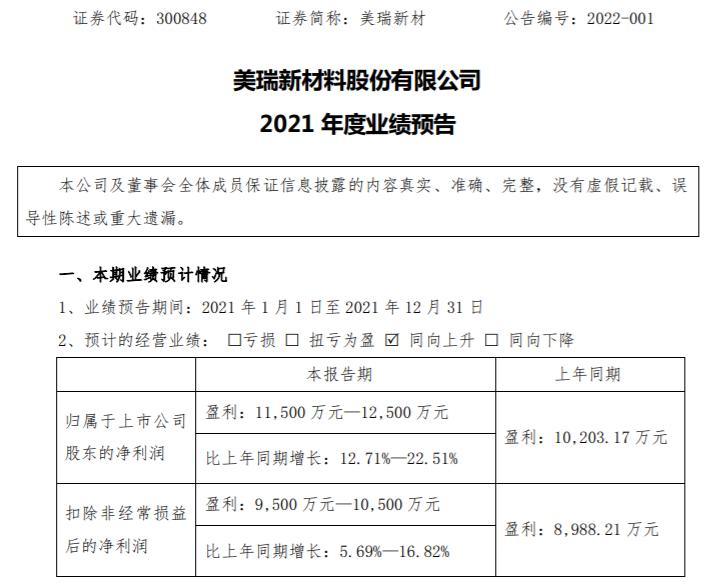

分类来看,截至8月19日,股票型基金和混合型基金新成立基金数量分别为309只和591只,对应发行份额分别达2699.74亿份和13310.89亿份,市场占比分别录得13.48%和66.45%。以上加总计算的话,年内新成立权益类基金数量、份额分别为900只和16010.63亿份,市场份额占比已近八成,创下2015年大牛市之后的新高。

与此同时,年内新成立债基尚不足4000亿份,仅录得3681.85亿份,市场份额出现断崖跳水,下降至18.38%。而去年全年,新成立债基超万亿份,达10928.31亿份,市场占比接近35%。一前一后,年内债基占比大幅减少近17个百分点。

爆款基金占半壁江山

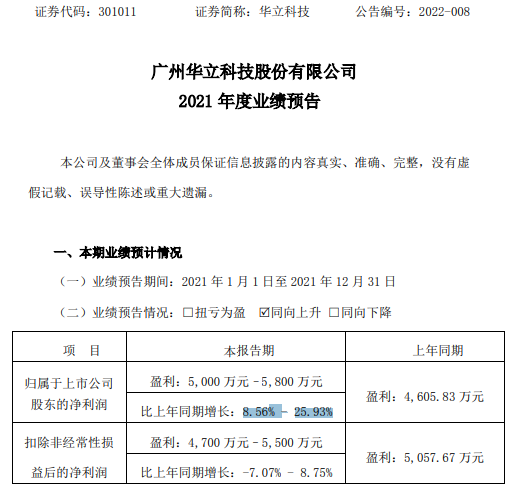

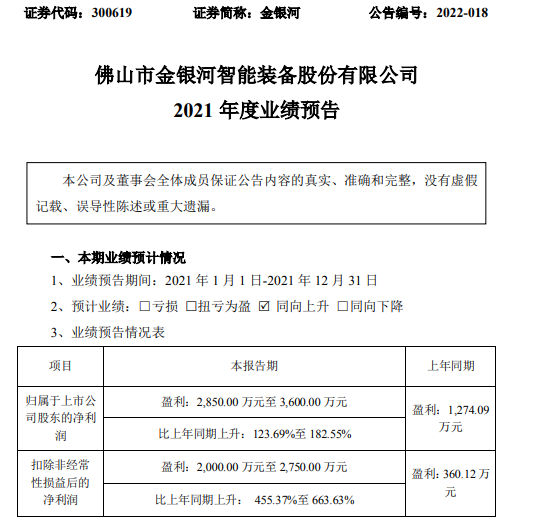

从新基金发行情况来看,爆款基金的吸金效应毋容置疑。新经济e线统计发现,截至8月19日,年内募集份额超过50亿份(含)以上的爆款基金共计有130只,新成立规模累计超过万亿份大关,高达10050.61亿份,占据了今年来全部新成立基金份额的半壁江山,市场份额高达50.2%。

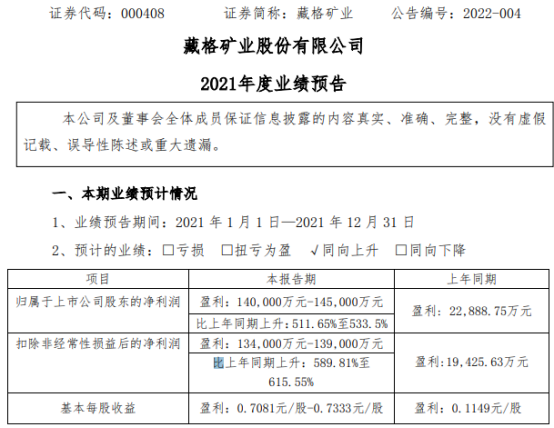

来源:基金公告

8月17日,招商中债3-5年国开行A发布关于招商中债3-5年国开行债券指数证券投资基金基金份额持有人大会表决结果暨决议生效的公告称,公司以通讯方式召开了本基金基金份额持有人大会,权益登记日为2021年7月14日,大会表决投票时间为2021年7月14日0:00起至2021年8月13日17:00止,会议审议通过了《关于终止招商中债3-5年国开行债券指数证券投资基金基金合同有关事项的议案》。

此前,根据《基金合同》第五部分“基金备案”中的约定:“基金合同生效后,连续二十个工作日出现基金份额持有人数量不满二百人或者基金资产净值低于五千万元情形的,基金管理人应当在定期报告中予以披露;连续六十个工作日出现前述情形的,基金管理人应当终止基金合同,并对本基金进行变现及清算程序,无需召开基金份额持有人大会。”

截至2021年8月3日日终,该基金已连续40个工作日出现基金资产净值低于5000万元的情形。除了招商中债3-5年国开行以外,今年以来,招商基金旗下还有3只债券基金已经清盘,分别为招商可转债、招商湖北省主题、招商中债-0-3年长三角ETF。

今年7月23日,招商可转债债券型证券投资基金2021年清算报告表明,截至2021年7月2日日终,本基金已连续50个工作日基金资产净值低于5000万元,已触发基金合同终止情形。该基金于2014年7月31日正式生效,基金合同生效日的基金份额(含利息结转的份额)总数为13.7亿份。但截至今年7月4日的基金最后运作日,招商可转债份额仅剩下3863万份,基金资产规模已跌破5000万元的清盘红线,为4409万元。

就在去年10月至12月间,招商基金另有4只债基也宣告清盘,分别包括招商安锦、招商1-3年央企债指数、招商中债1-5年农发行、招商招轩纯债,涉及类型包含中长期纯债型基金和被动指数型债券基金。

此外,新经济e线注意到一个突出的现象,今年以来债市缺乏系统性机会,债基赚钱效应已受到一定影响。从债券市场表现来看,7月债市受降准的影响,收益率曲线趋势整体向下,债券市场利率有所调整。整体来看,债券指数呈调整状态,中证全债、中证国债收益率分别为0.17%、0.04%,中证转债指数和中证企业债指数分别下跌1.45%和0.38%。

加之债基持有人日趋机构化的格局,为了留住金主“爸爸”,部分债券型基金已开始批量下调费率,以迎合机构投资者的要求。实际上,近期新发的债券基金管理费及托管费情况显示,各项费率均呈现下降趋势。对债基而言,整体市场份额骤降背后,是不是意味着这个冬天已经提前来临?

营业执照公示信息

营业执照公示信息