8月11日晚,观典防务(832317)发布公告称,董事会已审议通过公司转科创板相关议案,成为首家冲刺转板企业。

同样被视为转板潜力股的颖泰生物(833819),当晚却出炉一份控股股东大额减持公告:华邦健康(002004)拟减持不超2.8亿股,占总股本22.84%。

不过,市场人士猜测,颖泰生物此举正是为了达到分拆上市条件,为转板做准备。

控股股东华邦健康推2.8亿股大宗减持方案

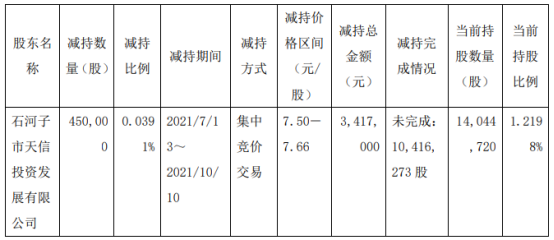

8月11日晚间,颖泰生物出炉一份控股股东减持方案,持股65.51%的华邦健康计划在2021年9月1日至2022年3月1日的半年时间内,减持颖泰生物股份不超2.8亿股,占总股本的22.84%。

值得注意的是,华邦健康此次减持是通过“大宗交易或协议转让”的方式进行,而不是从二级市场减持,减持原因是“协同公司未来发展规划”,还设置减持最低价格,为不低于5.3元/股。截至8月11日收盘,颖泰生物股价为5.6元/股。

加快谋划转板

控股股东推大额减持背后,或是颖泰生物加快谋划转板。

颖泰生物是全球十大农化企业,主要生产除草剂等农药原药,公司在去年7月1日与艾融软件一起率先完成公开发行申购,并于去年7月27日首批登陆精选层。作为全球农化头部企业,拥有超3亿元年利润规模,颖泰生物被市场视为转板“种子选手”,不过,其能否符合分拆上市条件,成为市场关注的焦点。

根据证监会在2019年12月发布施行的《上市公司分拆所属子公司境内上市试点若干规定》,上市公司分拆子公司上市应满足的条件包括:

上市公司最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于6亿元人民币(净利润以扣除非经常性损益前后孰低值计算)。

上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%;上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司净资产不得超过归属于上市公司股东的净资产的30%。

颖泰生物属于A股上市公司华邦健康控股子公司,后者持有前者65.51%的股份。根据规定,华邦健康若分拆颖泰生物上市,需满足分拆条件,但从目前来看,颖泰生物、华邦健康净资产数据不符合分拆条件。

截至2020年末,华邦健康净资产规模为96.29亿元,颖泰生物净资产为45.84亿元,按照65.51%持股比例计算,华邦健康按权益享有的颖泰生物净资产达到30.03亿元,占华邦健康净资产比重达到31.19%,超过30%。若要实现分拆,则需降低华邦健康对颖泰生物的持股比例。

挖贝网注意到,华邦健康在今年6月即发布公告称,将向新安股份(600596)转让颖泰生物股权,支持其成为颖泰生物重要股东,进一步降低公司对颖泰生物的持股比例,并且多次公开表示,将推动颖泰生物转板上市。

2019年12月,分拆上市办法刚刚出炉,华邦健康就表示,颖泰生物基本符合分拆上市的基础要求,将立足分拆上市规定等要求,积极推动颖泰生物的分拆上市工作。

今年7月27日,颖泰生物挂牌精选层满一周年、达转板时限要求之际,华邦健康再次在投资者互动平台表示:正在筹备推动颖泰生物转板上市。

营业执照公示信息

营业执照公示信息