2021年7月20日,交银施罗德基金公司悉数披露了旗下基金今年二季度成绩单。作为公司主动权益投资的当家花旦,交银“三剑客”分别由王崇、杨浩以及何帅担纲,三人在管主动权益基金各有三只,累计管理基金规模均超百亿元以上。2021年Q2,交银“三剑客”管理规模合计高达821.66亿元,占公司权益投资基金规模之比接近四成。

不过,从当期业绩回报来看,交银“三剑客”的光环已然褪色。Wind统计表明,在交银“三剑客”中,今年以来王崇和何帅在管基金业绩表现最好的同类排名都落在700名以后的“腰部”位置,而杨浩在管3只基金今年二季度净值回报更是全部告负,同类排名全线掉队。

截至今年二季度末,王崇管理的三只基金分别为交银精选、交银施罗德瑞丰三年、交银新成长;杨浩则担任了交银定期支付双息平衡、交银内核驱动、交银新生活力等3只基金的基金经理;何帅在管3只基金分别是交银阿尔法、交银施罗德持续成长、交银优势行业。

新经济e线注意到,尽管业绩回报未能领先,但王崇、何帅今年二季度末在管基金规模资产并没有出现缩水,反而略有增长,分别从今年一季度末的331.53亿元、143.58亿元增加至二季度末的347.50亿元、148.21亿元,环比分别增长15.97亿元和4.63亿元。

从内部排名来看,截至今年二季度末,王崇管理规模已反超杨浩,何帅管理规模变化不大。交银三剑客中,仅杨浩在管基金资产规模出现下降,从今年一季度末的367.14亿元缩水至二季度末的325.95亿元,环比下降41.19亿元。

王崇重仓股暴跌道歉

针对报告期内基金的投资策略和运作分析,王崇坦言对于自己的投资业绩不甚满意。其认为关键在于部分重仓股暴跌以及踏空了新能源(车),并为此致歉。目前,除了出任基金经理以外,王崇还身兼公司权益投资副总监一职。

据基金二季报披露,截至今年二季度末,交银定期支付双息平衡、交银内核驱动、交银新生活力年内净值回报率分别为-0.91%、-1.38%、-1.01%,同期业绩比较基准收益率分别为6.36%、1.04%、1.26%,基金业绩分别落后7.27%、2.42%、2.27%。

Wind统计显示,上述3只基金业绩表现远远落后行业均值,同类基金排名分别为96/103、1524/1654、1856/1982。尽管如此,3只基金规模仍相当可观。除了交银定期支付双息平衡不足百亿以外,交银内核驱动和交银新生活力资产规模均超百亿元以上。

报告期内,除了交银定期支付双息平衡股票仓位不足七成以外,交银内核驱动和交银新生活力均采取高仓位运作,对应股票仓位分别高达87.76%和90.43%。

截至今年二季度末,杨浩管理的这两只百亿基金资产净值分别仍高达116.58亿元和128.26亿元。截至今年一季度末,交银内核驱动和交银新生活力资产规模分别为131.67亿元亿元和148.77亿元。两相对比,二季度基金资产规模环比均有缩水,分别减少15.09亿元和20.51亿元。

公开资料表明,杨浩2010年加入交银施罗德基金,历任行业分析师、基金经理。除了上述3只在管基金以外,2020年1月20日至2021年3月25日曾担任交银施罗德科锐科技创新基金的基金经理。

对于本季度基金表现弱于业绩比较基准,杨浩在季报中声称,“我们有坚持,也有反思。”其坚持对数智化、海外化、一体化方向的优秀公司投资。数智化的趋势是比较明显的,在后移动互联网时代,数字智能在工业制造、零售供应链、智能汽车家电新场景上都逐步从投资故事转为现实,早期带动相关硬件产品的销售,中期优化企业经营,长期有望创立一些新的高壁垒商业模型。

杨浩在季报中还表示,“我们的反思是中短期交易(组合管理)和中长期投资之间的匹配平衡问题需要优化。我们过去给投资者讲述的投资框架是多维度的:行业景气度,产业生命周期,商业模型,社会价值与经济价值。在不同的宏观象限和估值比较下,各维度的优先级其实也不同。我们未来在做好甄选个股标的的同时,会更多地去做行业比较和投资期限比较,提高大型基金的投资效率。”

从基金持仓变化来看,截至今年二季度末,杨浩在管3只基金今年一季度末持股的前十大重仓股仍旧在列,选择继续坚守。对此,有基金持有人吐嘈道,“顺丰、美的你一点仓位都没减,一路下跌,散户都知道减仓,这是怎么做到纹丝不动的,拿了那么多的手续费,你就不能替你的基民心疼下吗?”

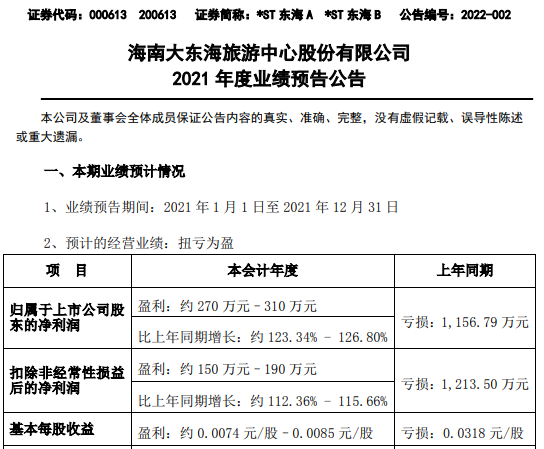

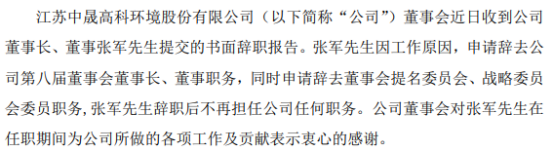

营业执照公示信息

营业执照公示信息